股东人数庞大,散户占比极高

号称韭菜最多的一只股票

京东方A分析报告

发布日期:2025年3月31日

一、核心财务表现:周期性复苏与盈利改善

1. 营收与净利润显著增长

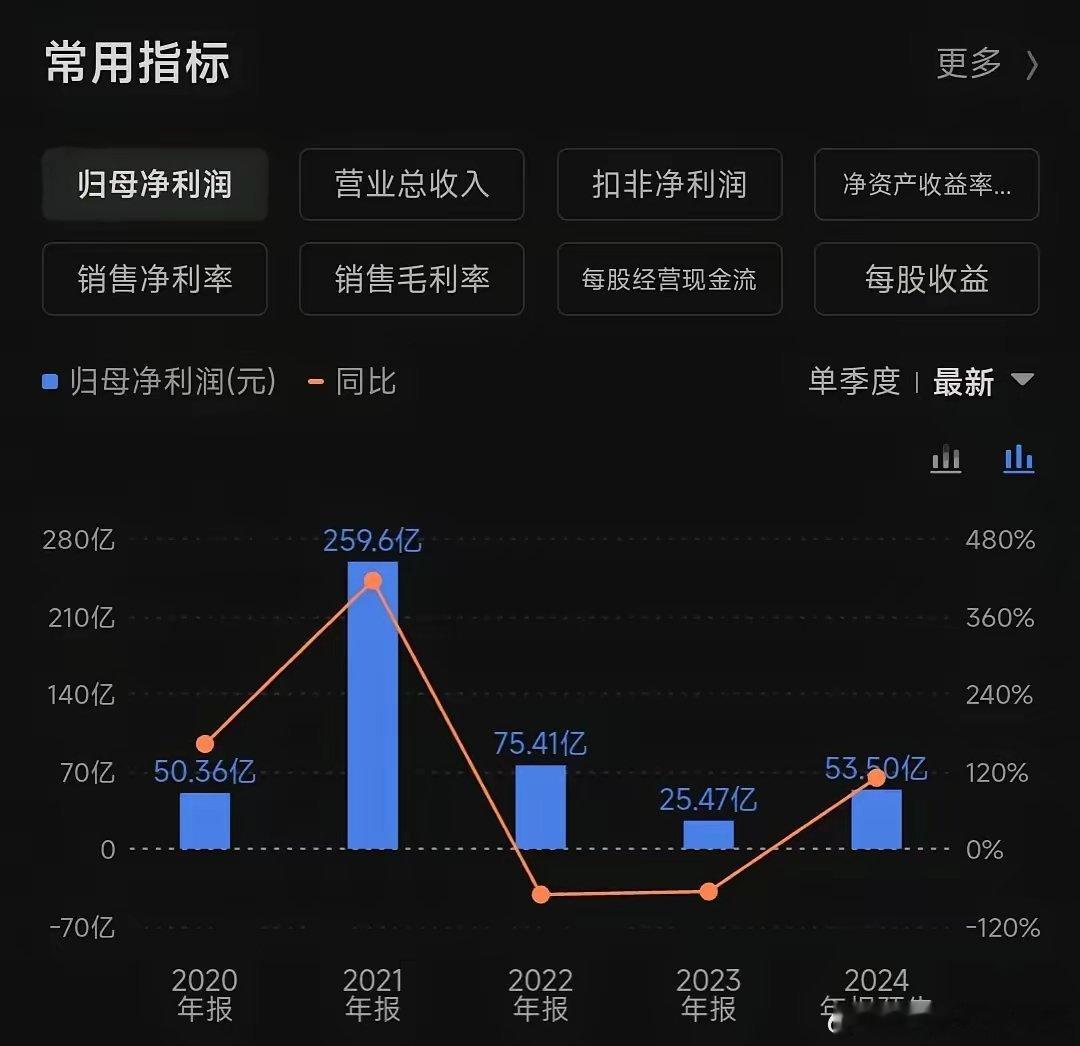

2024年,京东方实现营业收入1437.32亿元,同比增长13.61%;归母净利润达52-55亿元,同比激增104%-116%,扣非净利润实现三年来首次扭亏(35-38亿元)。

第四季度单季归母净利润18.9-21.9亿元,环比增长84%-114%,主要受益于LCD面板价格回升及OLED出货量提升。

2. LCD业务主导盈利,OLED加速渗透

LCD业务贡献主要利润:国内“以旧换新”政策刺激需求,TV面板价格2024年四季度止跌回升,2025年一季度延续上涨趋势,行业平均稼动率超80%。

OLED业务持续放量:2024年柔性AMOLED出货量1.4亿片,同比增长40%,折叠屏产品量产交付,并打入苹果中端机型供应链,但ASP仍低于三星。

3. 财务健康与折旧优化

2024年资本充足率14.19%,核心一级资本充足率10.6%,支持业务扩张。2026年起高世代LCD产线折旧逐步到期,利润释放空间扩大。

二、市场定位与业务优势:技术布局与政策红利

1. 全球显示行业龙头地位

LCD领域:五大主流应用(TV、手机、平板等)出货量全球第一,市占率23.8%,超大尺寸TV面板(85英寸以上)市占率全球领先。

OLED领域:国内第一、全球第二,第8.6代AMOLED产线预计2026年底量产,瞄准中尺寸IT市场(笔记本、车载显示),技术竞争力持续提升。

2. 政策驱动与需求增长

国内“以旧换新”补贴政策(3000亿元)推动TV换机潮,2024年TV面板需求面积同比增长3.7%,ASP上涨5%。

OLED渗透率持续提升:智能手机OLED渗透率2025年预计达60%,中尺寸IT市场(平板、车载)成为新增长点。

3. 非显示业务拓展

物联网创新、智慧医疗等业务收入占比18.37%,钙钛矿光伏项目依托显示技术积累,开辟新能源赛道。

三、风险与挑战:行业周期与技术竞争

1. 行业周期性波动

面板价格受供需影响显著,2024年三季度开工率因价格下跌骤降至60%-70%,四季度回升至77%-79%,盈利稳定性存疑。

2. 技术追赶压力

柔性OLED领域,三星仍占据43.2%市场份额,京东方ASP仅为三星的60%-70%,高端市场突破仍需时间。

下一代显示技术(Micro LED、QD-OLED)研发投入高,三星、LG已抢占先机,京东方需加速国产化突破。

3. 资本开支与研发效率

近五年年均研发投入超百亿元,但净利率长期低于5%,技术转化效率待提升。

四、估值与机构观点:低估值与修复潜力

1. 低估值优势

当前股价4.21元(截至2025年3月31日),滚动市盈率35.91倍,市净率1.22倍,显著低于行业平均水平。多家机构目标价5.6-9.9元,隐含涨幅25%-120%。

2. 机构持仓与市场信心

256家主力机构持仓,社保基金重仓81.96亿元。2025年一季度融资余额连续净买入,显示长期资金逢低布局。

五、结论:兼具周期弹性与长期成长性

京东方A作为全球显示面板龙头,短期受益于LCD行业复苏与政策红利,中长期依托OLED技术突破及中尺寸市场拓展,具备估值修复与成长双重潜力。尽管面临行业周期波动与技术竞争压力,但其规模化优势、政策契合度及低估值特性,仍使其成为防御性与成长性兼备的核心标的。

投资建议:

警惕面板价格回调风险,技术面支撑位4.17元(目前价格4.21)若跌破需谨慎。

“短期如触底反弹价格区间大概是日布林线顶峰区间。 ”以上个人观点仅供参考财经观察官