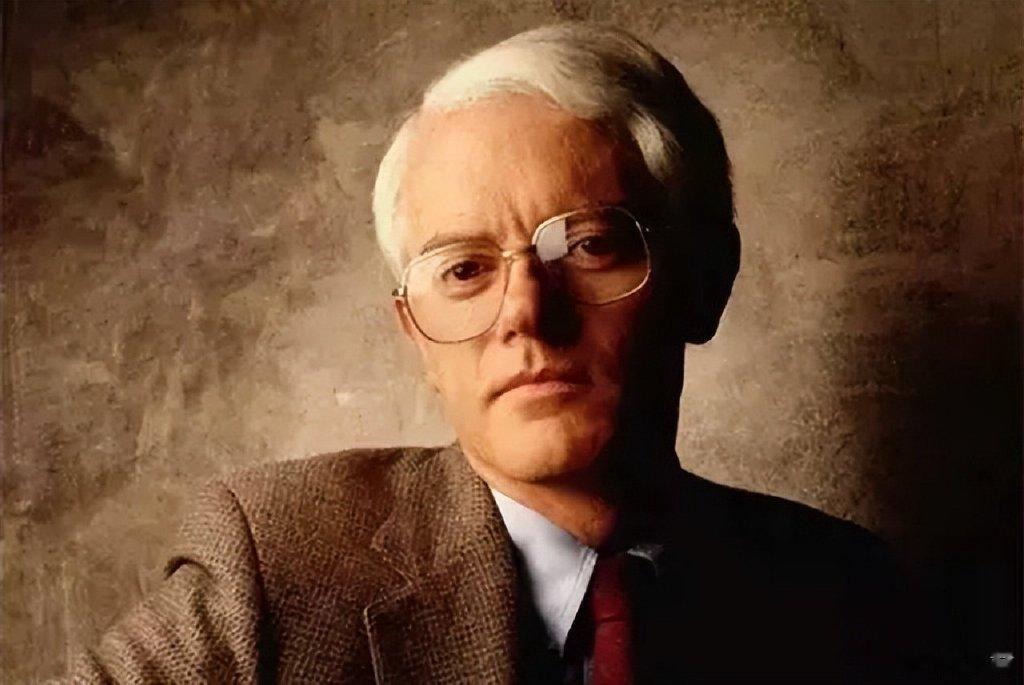

在金融投资的浩瀚星河中,彼得·林奇无疑是最为璀璨的星辰之一。他执掌富达公司麦哲伦基金13年,创造了年化复合增长率29.2%、收益超标普指数两倍的投资神话。这个成绩不仅是冰冷的数字,更是一座为投资者照亮前行道路的灯塔。林奇留下的13条投资铁律,凝结着深厚的经济学与金融学智慧,对散户投资者而言,堪称价值连城的“投资真经”。

林奇投资理念的核心基石,是对企业基本面的深度挖掘。他强调投资者需要理解一家公司的“基因”,这背后是金融学中经典的价值投资理论。只有透彻了解企业的商业模式、竞争优势与财务健康状况,才能准确评估其内在价值。资产负债表作为企业财务状况的“体检报告”,是判断企业抗风险能力的关键。负债低、现金储备充足的企业,在经济周期波动中拥有更强的韧性,这正是财务管理中流动性与财务杠杆理论的现实体现。那些过度依赖债务扩张的企业,一旦市场环境恶化,资金链断裂风险剧增,最终陷入困境,这也解释了为何许多散户在这类企业投资中折戟沉沙。

“投资乏味公司”这一策略,打破了大众对热门投资标的的盲目追逐。从行为金融学角度来看,市场存在明显的“注意力驱动投资”现象,热门股票往往因过度关注而价格虚高,蕴含巨大泡沫风险。而那些分析师覆盖少、业务普通的公司,由于市场关注度低,其价值更容易被低估。这种“逆向投资”策略,本质上是利用市场的非有效性,挖掘被忽视的价值洼地,实现超额收益。

在投资决策行为方面,林奇对专业投资者“从众”现象的剖析,揭示了金融市场中的委托代理问题。专业投资者受基金业绩考核压力和职业稳定性担忧影响,倾向于跟随市场主流观点,导致投资决策趋同。散户虽在资金和信息获取上处于劣势,但却拥有决策灵活、不受短期业绩束缚的独特优势。通过独立研究,聚焦自身熟悉领域,散户能够构建差异化投资组合,实现“小而精”的投资策略,这正是投资组合理论中分散化与专业化的完美结合。

“拒绝内幕消息,独立研究”是投资决策中的重要原则。信息不对称是金融市场的固有特征,内幕消息提供者往往出于自身利益考虑释放信息,散户盲目跟风极易成为“接盘侠”。只有通过扎实的基本面分析,掌握企业真实经营状况,才能做出理性投资决策,这也是有效市场假说中信息充分性要求的实践应用。

在投资组合管理上,林奇建议散户持股不超过10-12只,这一观点符合投资组合理论中的边际收益递减规律。过多的股票会分散投资者精力,导致无法深入研究每一家企业,反而增加投资风险。合理控制持股数量,集中精力关注少数优质企业,能够提升投资组合的质量和收益。

面对企业战略转型,林奇提出的“多元化恶化”警示,源于经济学中的协同效应理论。企业进入新领域或进行并购时,如果无法实现资源整合与协同发展,反而会消耗原有业务资源,降低整体运营效率。投资者需谨慎评估企业战略转型的可行性与潜在风险,避免陷入价值陷阱。

林奇鼓励投资者利用自身优势构建投资思路,这与比较优势理论不谋而合。每个人在日常生活中都积累了特定领域的专业知识,将这些知识转化为投资机会,能够形成独特的竞争优势。这种“从生活中发现投资机会”的理念,让投资回归本质,降低了投资决策的复杂性和不确定性。

“延迟投资决策,避免情绪干扰”的建议,直击散户投资的心理弱点。行为金融学研究表明,投资者在面对新信息时,容易受“错失恐惧症”和贪婪情绪影响,做出非理性决策。延迟投资决策时间,给予自己充分冷静和思考的空间,能够有效减少情绪对投资决策的干扰,提升决策质量。

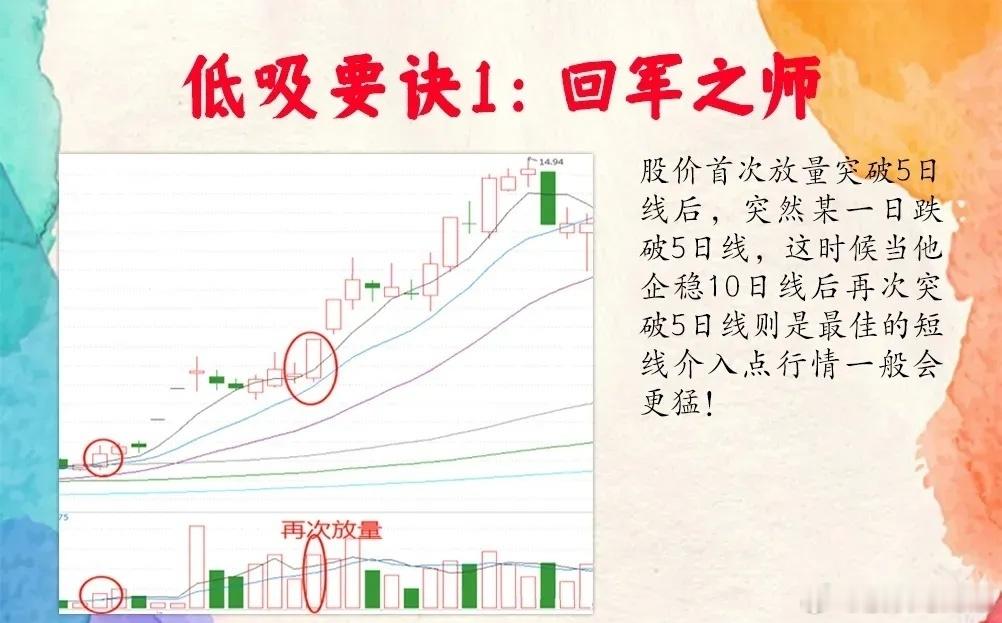

“视股市下跌为机会”的思维转变,体现了对市场周期的深刻理解。根据资本市场理论,股票价格围绕内在价值波动,短期市场情绪导致的股价下跌,往往为长期投资者创造了以更低价格买入优质资产的机会。把握市场周期波动,逆向布局,是实现长期投资收益的关键。

林奇“自下而上”的投资策略,摒弃了对宏观经济的过度关注,专注企业微观基本面。这一策略基于经济学中的“局部最优与全局最优”关系,企业业绩是推动股价上涨的核心动力。在复杂多变的宏观经济环境中,准确预测宏观趋势难度极大,而聚焦企业基本面,能够有效降低投资决策的不确定性,提高投资成功概率。

彼得·林奇的13条投资铁律,每一条都蕴含着深刻的经济学与金融学原理。这些理念不仅适用于专业投资者,更是散户在资本市场中实现逆袭的制胜法宝。在投资的道路上,没有捷径可走,唯有坚守价值投资理念,保持独立思考,深入研究企业基本面,才能在瞬息万变的市场中站稳脚跟,实现资产的稳健增值。记住,投资不是一场短跑,而是一场需要耐力与智慧的马拉松,遵循这些铁律,你终将收获属于自己的投资硕果。

转自:余丰慧

![【如何在股市选好个股】值得借鉴!![点赞][点赞]选股规则:1.如](http://image.uczzd.cn/1730711958765428672.jpg?id=0)