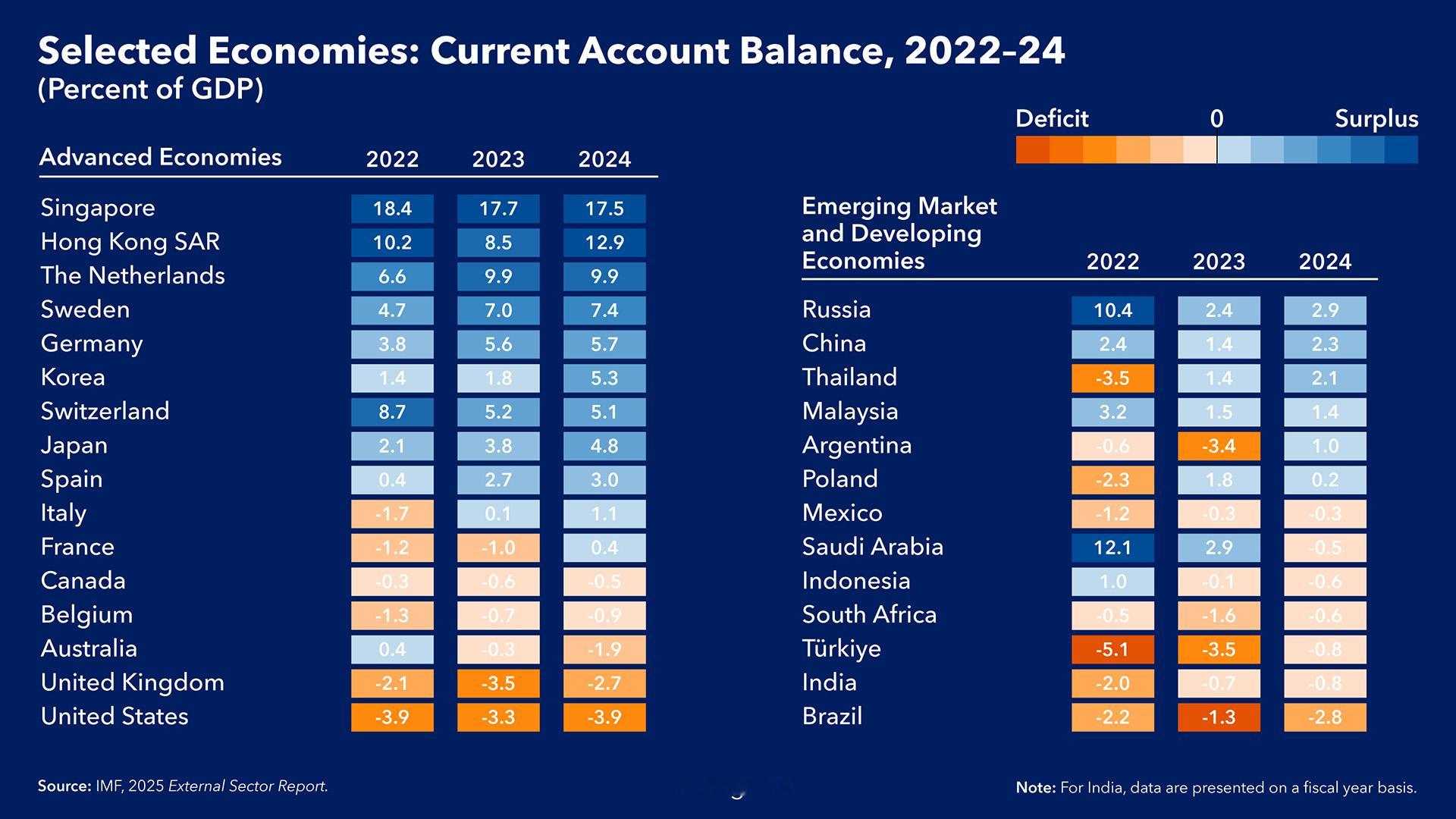

【IMF发布了各经济体数据,涉及顺差与逆差】

【结构解读】

顺差阵营

• 亚洲:新加坡、中国香港、中国大陆、韩国、日本、泰国、马来西亚

• 欧洲:荷兰、瑞典、俄罗斯、德国、瑞士

• 中东:沙特阿拉伯

逆差阵营

• 传统逆差大国:美国(-3.9%)、英国(-2.7%)、巴西(-2.8%)

• 能源/商品进口型:土耳其、印度、南非

• 资源出口但出现短期逆差:印尼、加拿大、澳大利亚(2023)

【趋势观察】

2024 年顺差扩大的经济体

• 俄罗斯(+3.0pp 至 10.4%):受油价与出口限制双重影响,贸易盈余继续扩大。

• 韩国(+3.5pp 至 5.3%):半导体周期回暖,出口强劲。

• 沙特(+11.7pp 至 12.1%):油价回升、减产执行率高。

• 中国香港(+4.4pp 至 12.9%):离岸金融与转口贸易复苏。

2024 年逆差收窄或转顺差

• 阿根廷:由 -3.4% 逆转为 +1.0%,受益于新政府紧缩政策与农产品出口反弹。

• 泰国:由 2022 年的 -3.5% 转为 2024 年的 +2.1%,旅游业复苏带动服务贸易盈余。

2024 年逆差扩大

• 土耳其(-3.5%):地震重建、能源进口增加、里拉贬值推高进口成本。

• 巴西(-2.8%):干旱影响农产品出口、利率高企抑制投资,进口依赖度上升。

稳态顺差

• 新加坡、荷兰、德国:连续 3 年顺差且规模基本稳定,反映出口竞争力与价值链地位稳固。

美国长期逆差

• 2022-2024 始终徘徊在 -3.3%~-3.9%,未见明显改善,对应高消费、高财政赤字格局。

【政策含义】

• 高顺差经济体(新加坡、沙特、俄罗斯)面临外部再平衡压力,可能被要求增加进口或汇率弹性。

• 持续逆差经济体(美、英、土)需关注外部融资可持续性,尤其是美元升值周期下的偿债成本。

• 中国顺差虽低于 2022 年,但仍保持正值,显示“双循环”与内需提振尚未完全抵消出口韧性。